현대일렉트릭 : 2017년에 설립되었으며, 현대중공업 기업집단에 속한 계열회사로 기업집단에는 31개의 국내계열회사가 있음.

연결실체는 발전→송전→배전→소비에 이르는 전력공급 과정 전 단계에 필요한 다양한 전기전자기기 및 에너지 솔루션을 제작·공급하고 있음.

연결실체는 현대중공업 중전기기사업본부로 사업을 개시한 이래, 40여년 간 한국의 대표적인 종합전기전자기기 및 에너지 솔루션 제조 업체로서 지속적으로 성장해왔음.

1Q 매출 QoQ 23% 감소했지만, 고마진 한전/석화 빠져도 OPM 은 4.6%로 견조

동사는 1Q21 매출 3,807 억원(YoY -1%, QoQ -23%), 영업이익 175 억원(311%, -15% | 컨센: 215 억원), 지배주주순이익 156 억원(48%, 흑전 | 컨센: 110 억원)로 매출과 이익단에서는 컨센서스를 하회했지만, 영업외에 더 이상 일회성이 없어 순이익은 컨센서스를 상회했다[표 1]. 한전 물량 일회적 감소, 국내 석화향의 고마진 전력기기와 배전기기 매출이 빠졌음에도 영업이익률이 4.6%로 전분기대비 0.4%p 개선된 것은 인상적이다[표 2, 3]. 이는 곧 동사가 2019 년부터 진행해온 체질개선이 안착한 것이다.

한전 물량 회복에, 조선과 북미 특수, 원가절감 PJT 로, 2Q 와 하반기 실적 좋을 것

1 분기에 분기 평균 500~600 억원 대비 1/3 수준의 매출에 그쳤지만, 일시적이라는 안내이다. 2020 년의 한전 매출 2,200 억원 이상 가이던스를 유지하는데, 1Q21 한전 수주는 꾸준해서, 이는 곧 2~4 분기에 한전 매출이 평균보다 많다는 의미이다. 실적이 좋을 것이다. 4Q20 부터 한국조선해양의 수주가 폭발적으로 회복 중이고 동사 1Q21 조선향 수주도 95 백만$로 매출 523 억원을 크게 상회했다[표 6]. 이 추세는 수년 지속될 것이며, 국내 석화 물량 감소를 상쇄한다. 알라바마는 1Q21 매출 538 억원, 영업이익 63 억원(OPM 11.7%)로 4 분기의 매출 450억원, 영업이익 30 억원(OPM 6.6%)에서 매출과 수익성이 모두 동반 개선되었다. 반덤핑으로 막힌 한국-미국 수출을 알라바마가 완벽히 소화하기 시작했는데, 북미 시장은 바이든 인프라 투자 싸이클의 수혜도 기다리고 있다. 막 증설한 2 억$ CAPA 가 풀 가동 중이어서, 생산성 개선 등을 통한 CAPA 확충을 진행 중이다.

타겟 PER 12 배에서 EPS 상향 조정으로, 목표주가 26,000 원으로 올림

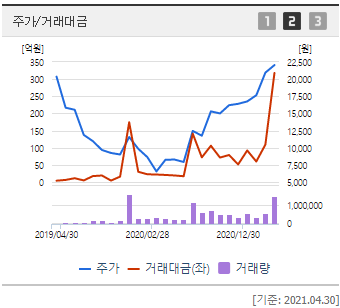

동사의 EPS 를 (이전 목표주가 산정 4Q20 리뷰 대비) 10% 상향해서 목표주가를 기존 타겟 PER 12 배에서 26,000 원으로 올린다[표 7, 8]. 3 분기 원가절감 효과 확인, 풍력 투자 심리 개선, 그리고 배터리 어플리케이션, 신재생 전력 전환 사업, EV 전장품 및 충전 인프라 등 신사업 진행 경과가 주가 및 Valuation Rerating 조건이 될 것이다.

출처 하이투자증권

'투자' 카테고리의 다른 글

| 메모리 반도체 산업 동향 (0) | 2021.05.02 |

|---|---|

| S-Oil (010950_백신은 보급된다. 사람은 움직인다. (0) | 2021.05.01 |

| 삼성엔지니어링(028050)_제 자리를 향해 (0) | 2021.05.01 |

| 글로벌 쿼츠웨어 리더 ‘원익큐엔씨’반도체 제조공정 필수품 ‘쿼츠웨어’의 강자차세대 신소재 ‘세라믹스’도 넘버원 꿈꾼다 (0) | 2021.04.28 |

| 원익큐엔씨, 미국 쿼츠 및 실리콘 업체 모멘티브社 인수 (0) | 2021.04.28 |